近日,如祺出行再次向港交所递交上市申请。中金公司(32.210, 0.17, 0.53%)、华泰国际和农银国际为其联席保荐人。

背靠广汽集团(8.800, -0.11, -1.23%)和腾讯两大巨头,如祺出行的上市之路也并不顺畅,这已经是其第二次递交申请材料了。据港交所官网显示,如祺出行于去年8月18日递表,今年2月19日,其上市申请材料被标注为失效。

根据弗若斯特沙利文报告显示,截至2023年12月底,如祺出行大湾区用户渗透率超过45%,在网约车市场占据6.9%的市场份额,位列第二。放眼全国网约车市场,如祺出行所占市场份额为1.1%,排名第八,排名第一的滴滴出行市场份额则高达75.5%。

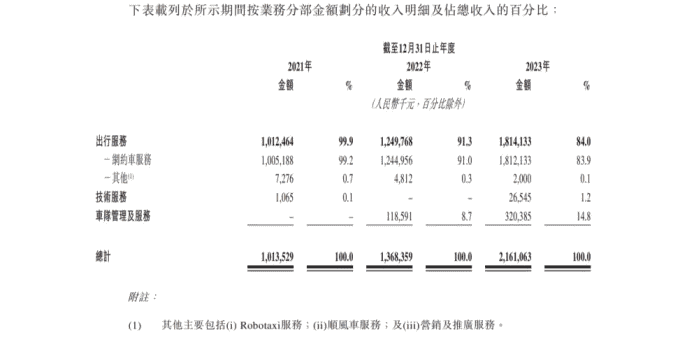

收入方面,根据招股书披露,2021年至2023年,如祺出行总收入分别是10.14亿元、13.68亿元、21.61亿元,年复合增长率46%,其中出行服务收入分别为10.13亿元、12.50亿元、18.14亿元,年复合增长率为33.9%,是如祺出行的营收主力。

如祺出行网约车服务交易额由2021年的13.11亿元增加到了2023年27.14亿元,年复合增长率为43.9%,网约车服务订单量也由2021年的4600万单增加至2023年的9.97亿单,年复合增长率为45.4%。

虽然总收入、交易额与订单量均有不俗的增长,但目前如祺出行仍面临亏损,报告期内,如祺出行净亏损分别为6.85亿元、6.27亿元、6.93亿元,毛利率分别为-24.2%、-10.7%、-7%。

招股书中,如祺出行坦言预计2024年将继续产生亏损,主要是由于与司机服务费、第三方出行服务平台的服务成本及汽车服务站的成本有关的收入成本预期增加,以及日后自动驾驶及Robotaxi运营服务的研发活动,研发开支预期增加。

而比起可预料到的亏损,更令人担忧的是活跃乘客的流失。2021年到2023年,如祺出行的月均活跃乘客数量分别为103.17万、120.38万和104.73万,而月均活跃乘客数量的小江,主要是因为目前如祺出行获取的订单中,有相当一部分来自第三方平台,并且此类订单数量还在继续增加。

同时需要注意的是,目前如祺出行交易中很大一部分来自大湾区,2023年来自大湾区的出行服务交易额占出行服务总交易额的93.9%,而同样的运营经验很难复制到大湾区以外的其他城市及地区。

在网约车行业中,似乎所有公司的上市之路都要遍布荆棘。抛开当年的滴滴不说,顺风车赛道的头部企业嘀嗒出行也屡次冲击IPO,今年已经第五次递交IPO申请了,还不知道结果如何,在它们的衬托下,如祺出行的上市之路竟也显得没那么坎坷了。

在网约车市场逐渐走向饱和的当下,整个网约车行业都迎来了更加严格的监管力度。从2021年起,中国监管部门对网络安全、信息安全以及个人数据保护(包括隐私)的重视程度显著增强,这一趋势在网约车行业中表现得尤其明显。坐拥技术和海量数据(14.430, -0.45, -3.02%)的网约车平台,不仅成了连接司机与乘客之间的中间人,也成了汇聚海量个人隐私数据和道路数据的机构。

与此同时,网约车行业在价格上的疯狂内卷不仅让投资人对公司的造血能力产生了怀疑,也让司机服务质量下降,乘客投诉频发,来自司机和乘客的双重投诉也给网约车企业们的上市之路增添了几重障碍。

此前,曹操出行、T3出行都曾传出过上市的消息,滴滴出行、哈啰出行、嘀嗒出行也已经递交了招股书,然而上市征途漫漫,如今仍无一家网约车平台成功登陆资本市场,或许足够说明,当下的网约车市场本身存在畸变和难以逾越的困境,而这些不断冲击上市的网约车企业们,还有相当长的一段路要走。

高德顺风车注册

高德顺风车注册

高德打车注册

高德打车注册

暂无评论内容